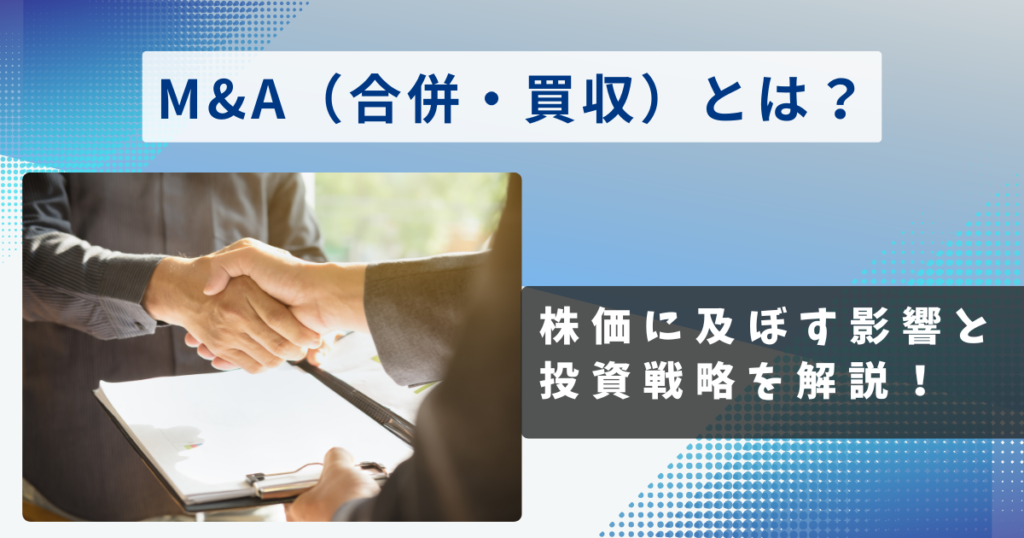

M&A(合併・買収)が株価に及ぼす影響と投資戦略を解説!

M&A(合併・買収)とは、企業が成長する戦略の1つです。

企業価値を高めたり、市場シェアを広げたりするために、企業同士が株式や事業を取得するプロセスを指します。

近年、世界規模での企業間競争が激しくなり、新しい技術が次々と生まれる中で、M&Aの重要性はますます高まってきました。

この記事では、M&Aの基本的な仕組みや目的を説明しています。

投資初心者に向けて、M&Aが株価にどのような影響を与えるのか、そしてM&Aの発表時にどのような投資戦略を取るべきかについて触れていますので、ぜひ最後までお読みください。

M&A(合併・買収)とは、企業が成長する戦略の1つです。

企業価値を高めたり、市場シェアを広げたりするために、企業同士が株式や事業を取得するプロセスを指します。

近年、世界規模での企業間競争が激しくなり、新しい技術が次々と生まれる中で、M&Aの重要性はますます高まってきました。

この記事では、M&Aの基本的な仕組みや目的を説明しています。

投資初心者に向けて、M&Aが株価にどのような影響を与えるのか、そしてM&Aの発表時にどのような投資戦略を取るべきかについて触れていますので、ぜひ最後までお読みください。

M&A(合併・買収)の目的

の目的.png)

新規事業への参入

M&A(合併・買収)の目的の1つは、新規事業への参入です。

その中でも注目すべきは、既存の事業基盤や顧客ネットワークを即座に活用できることです。

これにより、ゼロから事業を立ち上げる場合と比べて、大幅な時間短縮とコスト削減が可能となります。

IT企業の事例では、M&Aによる新規事業参入により、通常の3年かかる市場参入期間を1年に短縮し、初期投資コストを約40%削減したという報告があります。

また、買収対象企業が持つ独自の技術や専門知識を取得することで、自社の競争力を迅速に高められるでしょう。

M&A による新規事業参入は、時間、コスト、技術面で大きなアドバンテージをもたらします。

既存事業の強化

M&A(合併・買収)による目的の2つ目は、既存事業強化によるシナジー効果のためです。

シナジー効果とは、複数の企業が統合することで、単独では得られない利益や効率性を生み出すことを意味します。

具体的には、以下の効果が挙げられます。

- 製品ラインの拡充:自動車メーカーが電気自動車技術を持つ企業を買収することで、環境に配慮した製品ラインナップを一気に強化できます。

- 販売チャネルの統合:異なる地域や顧客層に強みを持つ企業同士が統合することで、市場カバレッジを大幅に拡大できます。

- コスト削減:重複する機能の統合や規模の経済により、経営効率を高めることができます。

これらのシナジー効果により、企業は市場での競争力を大幅に向上させることができます。

スケールメリットの獲得

M&A(合併・買収)による目的の3つ目は、スケールメリットの獲得です。

スケールメリットとは、企業規模の拡大により経費の圧縮や生産性の改善を実現することです。

多くの業界で競争優位性を確保し、企業が持続的に成長するための基盤となっています。

企業が規模を拡大することで、単位当たりの経費を削減し、利益率を向上させることができるからです。

これは、大量生産や大口仕入れによるコスト低減、固定費の分散が可能になります。

M&A(合併・買収)が株価に影響を与える理由

が株価に影響を与える理由.png)

シナジー効果への期待

上記でも軽く触れましたが、シナジー効果とは、企業が統合することにより生まれる相乗効果「1+1が3や4になる」状況です。

例えば、製品開発力に優れた企業と販売網が強い企業が合併することで、革新的な製品をより多くの顧客に届けられるようになる、といったケースが挙げられます。

M&Aによるシナジー効果は、コスト削減や売上増加、新市場への進出などを通じて企業価値を向上させることがあります。

また、同業種の企業が合併することで、重複する業務を統合し、効率化を図れるでしょう。

このようなシナジー効果の期待により、投資家は将来の業績改善を見込み、結果として株価が上昇する傾向があります

市場が企業の将来性や成長性に対する期待

買収対象企業の株価は一般的に上昇する傾向があります。

これは、買収価格が通常の市場価格にプレミアム(上乗せ金額)を含むためです。

一方、買収企業の株価は、取引に対する市場の評価によって変動することがあります。

2018年にマネックスグループがコインチェックを完全子会社化した際には、コインチェックの信頼性が向上し、マネックスグループの株価は好転しました。

これは市場が本取引を前向きに評価した結果といえます。

しかし、武田薬品工業がシャイアーを買収した際には、買収後の業績悪化が懸念され、武田薬品工業の株価が一時的に軟調に推移しました。

このように、M&Aによる株価への影響は、市場参加者の期待や評価によって左右されます。

市場がM&Aを好意的に受け入れた場合は株価が上昇しますが、逆にリスクと判断された場合は下落することもあるのです。

企業の財務構造が変わるため

M&Aによって企業の規模が拡大し、新たなビジネスチャンスが期待される場合、将来の成長性に期待を寄せます。

その結果、株式の需要が高まり、株価が上昇する傾向があります。

一方で、買収価格が高すぎたり、シナジー効果が期待できない場合は、投資家の不安から株価が下落することも珍しくありません。

M&A後の統合プロセスがスムーズに進まないリスクも、株価に悪影響を与える要因となり得ます。

具体例を挙げると、空調機器メーカーのダイキン工業による米国グッドマン社の買収では、北米市場への本格参入と技術力の獲得というシナジー効果が実現しました。

その結果、M&A後にダイキン工業の業績が大幅に向上し、企業価値と株価も大きく上昇しました。

M&Aが失敗する理由とは?

なぜ多くのM&A(企業の合併・買収)は失敗に終わるのでしょうか?

主な理由は、企業文化の不一致、シナジー効果の過大評価、統合プロセスの不備にあります。

それぞれの要因について詳しく見ていきましょう。

なぜ多くのM&A(企業の合併・買収)は失敗に終わるのでしょうか?

主な理由は、企業文化の不一致、シナジー効果の過大評価、統合プロセスの不備にあります。

それぞれの要因について詳しく見ていきましょう。

企業文化の不一致

企業文化の不一致は、異なる価値観や業務慣行を持つ企業が統合される際に表れます。

これにより、従業員間のコミュニケーション不足や信頼関係の欠如が生じやすくなります。

その結果、生産性の低下や優秀な人材の流出につながってしまうでしょう。

例えば、リスクを取る文化の企業と慎重な意思決定を好む企業が合併した場合、日々の業務での摩擦が生じやすくなります。

シナジー効果の過大評価

シナジー効果(企業統合による相乗効果)の過大評価もM&Aが失敗する理由の1つです。

多くの企業がM&Aによる市場シェアの拡大や経費削減を期待しますが、実際にはその実現に困難をともないます。

市場環境の急激な変化や予期せぬ競合他社の動向など、外部要因によってもシナジー効果が予想を大きく下回ることがあるからです。

2008年の金融危機後に行われた銀行のM&Aは、期待されたコスト削減効果を達成できなかった事例として知られています。

統合プロセスの不備

M&A後の統合が適切に行われないと、業務の非効率化や従業員のモチベーション低下を招きます。

ITシステムの統合や業務プロセスの調整には多くの時間とリソースが必要です。

例えば、顧客データベースの統合に失敗し、重要な顧客情報が失われたり、サービス品質が低下したりするケースがあります。

これらの要因が複合的に作用し、M&Aの失敗につながっています。

実際、日本企業によるM&Aの成功率は約30%から40%程度とされており、この低い成功率は、M&Aの難しさを如実に物語っているでしょう。

まとめ

今回は、M&Aと株価の影響について解説しました。

M&A(合併・買収)は、企業価値向上と競争力強化のための戦略です。

適切に実行されれば、新規事業への参入や規模の経済(スケールメリット)の獲得など、大きな利点をもたらします。

しかし、企業文化の不一致や統合プロセスの問題により失敗するリスクもあるので注意が必要です。

今後、グローバル競争の激化により、M&Aの重要性はさらに高まると予想されます。

このような状況下で、投資家におすすめしたいのは以下の点です。

- M&Aを実施した企業の長期的な統合プロセスを注視すること

- 統合後の業績推移を慎重に分析すること

- これらの情報を総合的に判断し、投資決定に活かすこと

では、株価の動きを先読みし、M&Aによる投資機会を逃さないためには、どうすればよいのでしょうか?

元ひまわり証券社長の北川氏が、その秘訣を無料の動画講座で公開しています。

未来の株価を読み解く方法を知りたい方は、今すぐ無料講座「北川流投資術」をチェックしてみてください。

M&A(合併・買収)とは、企業が成長する戦略の1つです。

企業価値を高めたり、市場シェアを広げたりするために、企業同士が株式や事業を取得するプロセスを指します。

近年、世界規模での企業間競争が激しくなり、新しい技術が次々と生まれる中で、M&Aの重要性はますます高まってきました。

この記事では、M&Aの基本的な仕組みや目的を説明しています。

投資初心者に向けて、M&Aが株価にどのような影響を与えるのか、そしてM&Aの発表時にどのような投資戦略を取るべきかについて触れていますので、ぜひ最後までお読みください。

M&A(合併・買収)とは、企業が成長する戦略の1つです。

企業価値を高めたり、市場シェアを広げたりするために、企業同士が株式や事業を取得するプロセスを指します。

近年、世界規模での企業間競争が激しくなり、新しい技術が次々と生まれる中で、M&Aの重要性はますます高まってきました。

この記事では、M&Aの基本的な仕組みや目的を説明しています。

投資初心者に向けて、M&Aが株価にどのような影響を与えるのか、そしてM&Aの発表時にどのような投資戦略を取るべきかについて触れていますので、ぜひ最後までお読みください。

の目的.png)

が株価に影響を与える理由.png)

なぜ多くのM&A(企業の合併・買収)は失敗に終わるのでしょうか?

主な理由は、企業文化の不一致、シナジー効果の過大評価、統合プロセスの不備にあります。

それぞれの要因について詳しく見ていきましょう。

なぜ多くのM&A(企業の合併・買収)は失敗に終わるのでしょうか?

主な理由は、企業文化の不一致、シナジー効果の過大評価、統合プロセスの不備にあります。

それぞれの要因について詳しく見ていきましょう。