【いまさら聞けない】新NISA制度を使った株式投資戦略を解説!

新NISAで株式投資を始めようと考えているものの、どう活用すればいいか、いまさら聞けない人も多いかと思います。

新NISAで株式投資を始めようと考えているものの、どう活用すればいいか、いまさら聞けない人も多いかと思います。新NISAは、2024年から始まった新しい制度で、長期的な資産形成をサポートする画期的な仕組みです。

非課税期間が無期限になり、投資枠も拡大されたことで、老後資金の準備や余剰資金の有効活用に大きな可能性をもたらします。

本記事では、新NISAの特徴を分かりやすく解説し、初心者の方でも実践できる具体的な投資戦略を紹介します。

新NISA制度とは|少額投資非課税制度の改正版

新NISA制度とは、個人の資産形成を促進することを目的として設計されました。

新NISA制度とは、個人の資産形成を促進することを目的として設計されました。投資の非課税枠を拡大し、制度を恒久化することで、家計の安定的な資産形成を支援するとともに、経済成長に必要な資金の供給を拡大することを目指しています。

これにより、より多くの人々が長期的な投資を安心して行える環境が整備されました。

旧NISA制度では非課税期間が5年に制限されていましたが、新制度では非課税期間が無期限化されたことで、投資家はより長期的な視点で投資計画を立てられます。

さらに、つみたてNISAと一般NISAが統合されたことで、制度全体がシンプル化され、幅広い投資家にとって利用しやすい仕組みが可能です。

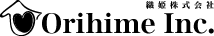

新NISAと旧NISAの違い

新NISAと旧NISAの違いは投資可能期間や非課税枠にあります。

新NISAと旧NISAの違いは投資可能期間や非課税枠にあります。新NISAでは非課税期間が無期限になり、年間投資上限額も変更されました。

これらの変更点が投資にどう影響するのか、以下で詳しく解説します。

「成長投資枠」と「つみたて投資枠」の併用が可能

「成長投資枠」と「つみたて投資枠」を組み合わせることで、年間最大360万円の投資が可能となり、非課税での資産運用の効率が飛躍的に向上しました。具体的には、成長投資枠で240万円、つみたて投資枠で120万円の投資が許容されます。

非課税保有期間が無期限

旧制度では、つみたてNISAが20年間、一般NISAが5年間という制限がありましたが、新制度ではこれらの制限がなくなりました。

非課税保有期間が無期限となったため、投資家は市場状況や個人の金融ニーズに応じて、最適なタイミングでの売却が可能です。

最大1,800万円の生涯非課税限度額が設定

新NISAでは、生涯非課税限度額が大幅に拡大され、最大1,800万円となりました。この中で成長投資枠の非課税限度額は1,200万円を占めています。

たとえば、年間360万円の投資を継続することで、5年という比較的短期間で1,800万円という非課税投資の上限に到達することが可能になります。

さらに、この期間中に投資商品を売却した場合でも、元本部分の非課税枠を翌年以降に再利用できる柔軟性が加わりました。

投資枠の再利用が可能

投資家は売却後の枠を翌年以降に再度活用できるようになり、より効率的な資産運用の道が開かれました。旧NISAの制約であった投資枠の一度きりの使用という制限を解消し、投資戦略の幅を広げることに成功しています。

制度の恒久化により口座開設期間に制限がなくなった

旧NISAでは口座開設期間が2023年までと制限されていましたが、新NISAでは撤廃され、いつでも口座を開設できるようになりました。旧NISAでは、つみたてNISAで20年、一般NISAで5年という制限がありましたが、新NISAでは無期限です。

これらの変更により、新NISAは誰でもいつでも始められる柔軟な制度となり、投資初心者から経験者まで、長期的な資産形成を目指すことができる環境が整えられています。

新NISAを活用した株式投資戦略

ここでは、新NISAを活用して効果的に株式投資を行うための具体的な戦略を見ていきます。

ここでは、新NISAを活用して効果的に株式投資を行うための具体的な戦略を見ていきます。

投資の基本は長期・積立・分散

長期投資の基本は複利効果の活用にあります。時間の経過とともに、再投資された利益が新たな収益を生み出し、投資収益の安定性と成長性を高めていきます。

この効果は、投資期間が長くなるほど顕著になります。

定期的な一定額投資は、「ドル・コスト平均法」として知られる効果的な手法です。

この方法では、市場価格の変動に関わらず一定額を投資し続けることで、平均購入価格を抑制し、市場のタイミングを図ることの難しさを克服します。

さらに、投資を複数の異なる資産クラスに分散させることで、特定の資産の価格変動がポートフォリオ全体に与える影響を緩和します。

この分散投資により、リスクの軽減と安定した収益の確保の両立が可能です。

コア・サテライト戦略

コア・サテライト戦略は、投資ポートフォリオを安定性重視の「コア」と高リターン追求の「サテライト」に分割する運用手法です。新NISAの導入により、この戦略の実践がより容易になりました。

つみたて投資枠をコア部分として活用し、世界株式インデックスファンドやバランスファンドなどの安定性の高い商品に年間120万円まで投資できます。

一方、成長投資枠をサテライト部分として、個別株や新興国株ファンドなどのリスクの高い商品に年間240万円まで投資可能です。

この手法により、投資家はリスクを適切に管理しつつ、市場平均を上回るリターンを目指すことができます。

たとえば、全世界株式インデックスファンドを毎月10万円積み立てながら、日本の成長株や米国テクノロジー株に20万円を投資するといった運用が可能となり、安定性と成長性のバランスを取りやすくなります。

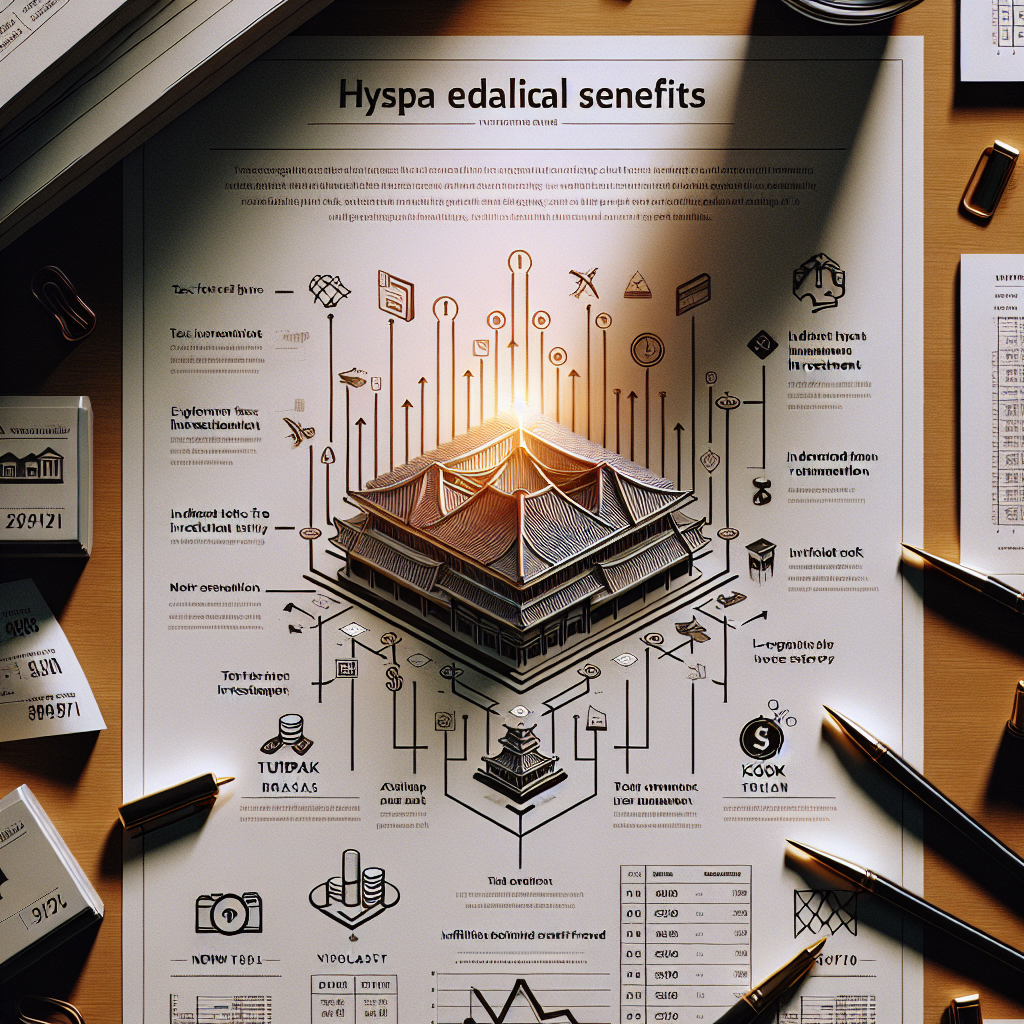

新NISAを使った年代別の投資戦略

新NISAを活用した投資戦略は、投資家の年齢や人生のステージによって異なるアプローチが効果的です。

新NISAを活用した投資戦略は、投資家の年齢や人生のステージによって異なるアプローチが効果的です。それでは、各年代に合わせた具体的な投資戦略を見ていきます。

30~40代は少額から積み立て投資がおすすめ

この年代は収入が安定し始める一方で、結婚や出産、住宅購入など人生の大きなイベントも多い時期です。そのため、つみたて投資枠と成長投資枠をバランスよく活用し、月3万円程度から積立投資を始めることが賢明です。

この戦略により、リスクとリターンのバランスを取りつつ、着実に資産を増やすことができます。

退職までに20〜30年の運用期間があるこの年代は、複利効果を最大限に活用できる絶好のタイミングです。

50~60代は成長投資枠を活用した高配当株投資がおすすめ

この世代が注目すべき投資先として、高配当株が挙げられます。高配当株は定期的なインカム収入が期待でき、バリュー株の側面を持つため比較的安定した値動きが特徴です。

また、企業価値に比べて株価が割安な場合が多いのも魅力です。

たとえば、毎月10万円を5年間積み立て、年率5%で運用した場合、投資元本600万円に対して80万円の運用益が得られる可能性があります。

このように、50~60代の方々は新NISAの成長投資枠を活用して高配当株に投資することで、安定的なインカム収入を得つつ、資産の成長を目指すことができるでしょう。

まとめ

新NISA制度は、個人の長期的な資産形成を支援する画期的な仕組みです。投資の非課税枠拡大と恒久化により、旧NISAから大きく進化しました。成長投資枠とつみたて投資枠の併用、非課税保有期間の無期限化、最大1,800万円の生涯非課税限度額設定などが特徴です。

投資戦略としては、長期・積立・分散投資を基本とし、コア・サテライト戦略の活用が効果的です。

年齢やリスク許容度に応じた戦略立案が重要で、30〜40代は少額からの積立投資、50〜60代は成長投資枠を活用した高配当株投資がおすすめです。

新NISA口座を開設し、長期的な視点で投資を始めることで、効果的な資産形成が可能となります。

まずは、新NISA口座を開設し、長期的な視点で投資を始めましょう。