損してからでは遅い!株式投資初心者が知っておくべき「リスク」解説

「株式投資に興味はあるけど、リスクが怖くて踏み出せない」多くの人が投資を始める際に抱く不安は、よくわかります。

「株式投資に興味はあるけど、リスクが怖くて踏み出せない」多くの人が投資を始める際に抱く不安は、よくわかります。本記事では、株式投資にともなう5つのリスクを詳しく解説し、リスクを軽減するための実践的な戦略を紹介します。

さらに、長期投資の利点や分散投資の重要性も深く掘り下げていきます。

最後まで読めば、リスクを適切に理解し、管理するための知識が身につきます。

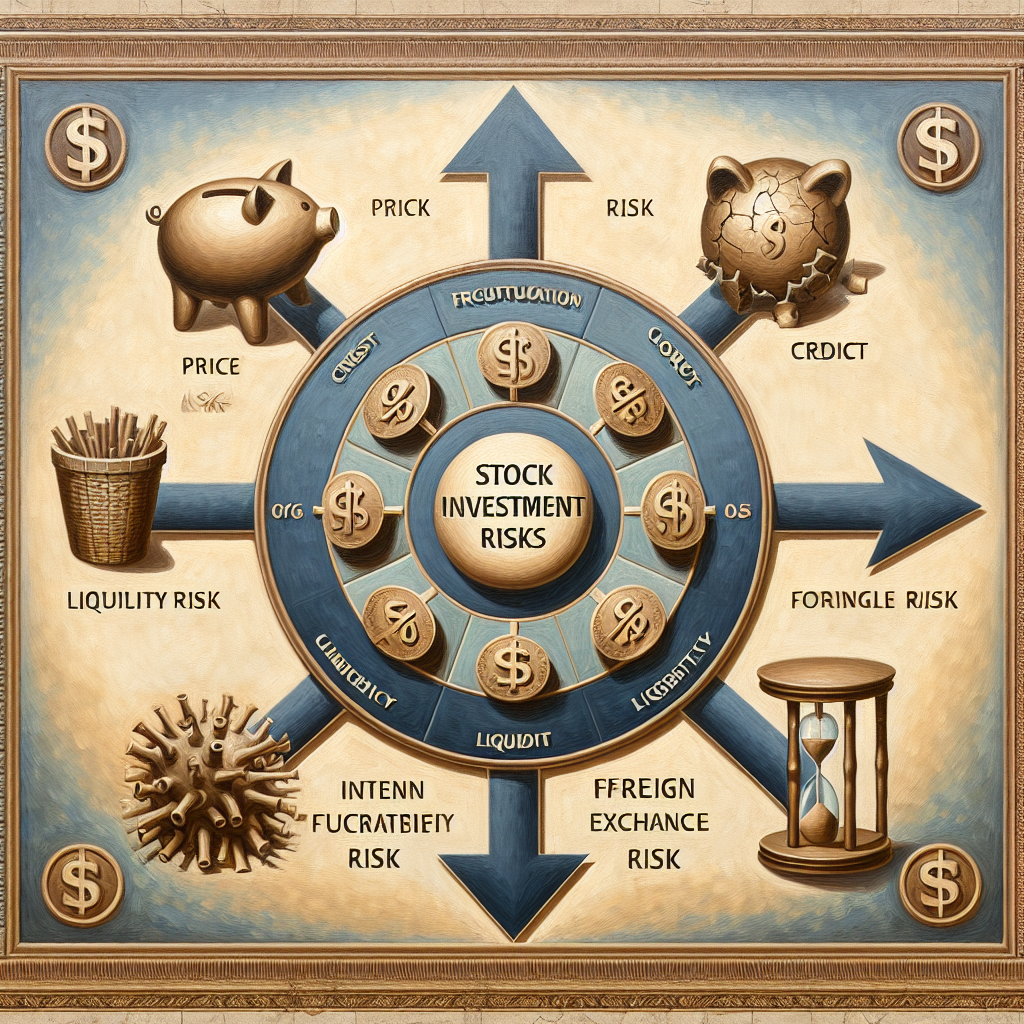

株式投資にともなう5つのリスク

株式投資には高い収益の可能性があり、同時にリスクもともないます。

株式投資には高い収益の可能性があり、同時にリスクもともないます。これから投資を始める初心者の方は、株式投資におけるリスクを理解しておきましょう。

以下では、株式投資のリスクを5つ紹介します。

① 株式の価格が変動する「価格変動リスク」

株価変動を与える要因は、以下のとおりです。

- 企業の業績

- 経済の状況

- 政治的な出来事

- 投資家の心理

価格変動リスクが起こる理由は、株式市場の性質にあります。

株式とは、企業の所有権の一部です。

したがって、株価は市場が企業の将来性と業績をどう評価するかによって決定されます。

これらの要因が変化すれば、株価も連動して上下するのです。

価格変動リスクが現実になった例として、2008年のリーマンショックがあります。

この時、世界中の株式市場が急激に下落し、多くの投資家が大きな損失を被りました。

② 企業の業績悪化によって株価が下落する「企業業績リスク」

企業の業績は、さまざまな要因によって変動します。たとえば「景気の動き」「競合他社の状況」「新製品の成功や失敗」があるでしょう。

これらの要因は、企業の売上や利益に直接影響を与え、結果として株価にも反映されます。

最悪の場合は、企業が倒産する可能性もあります。

2000年代初頭のITバブル崩壊時には、多くのIT企業が業績悪化に見舞われ、株価が急落しました。

③ 為替レートによって資産価値が変動する「為替リスク」

為替リスクが生じる理由は、各国の通貨価値が常に変動しているためです。通貨価値の変動は、経済状況や金融政策によって引き起こされます。

たとえば、円の価値が下がりドルの価値が上がる(円安ドル高)と、米国株式の円換算価値は上昇します。

逆に、円の価値が上がりドルの価値が下がる(円高ドル安)と、円換算価値は下落します。

S&P500などの米国株式に長期投資している投資家の多くは、為替ヘッジをせずに投資を続けています。

長期的には為替変動の影響が相殺され、米国株式市場の成長による利益が得られるためです。

為替リスクは海外株式投資において避けられないリスクです。

しかし、長期的な視点で投資を行う場合は、必ずしもこのリスクを回避する必要はないかもしれません。

④ 投資家が望むタイミングで株式を売却できない「流動性リスク」

流動性リスクは、小型株や新興市場の銘柄で目立ちます。

流動性リスクが重要なのは、投資家の売買機会を制限し、損失を大きくする可能性があるためです。

市場の流動性が低下すると、売りたいときに売れなかったり、大幅な値下がりを伴う売却を余儀なくされたりする事態に陥るかもしれません。

流動性リスクへの対策として、分散投資が有効です。

複数銘柄への投資で、一部銘柄の流動性低下による影響を軽くできるでしょう。

分散投資だけでは完全な対策にはなりません。

なぜなら、市場全体が混乱した場合、多くの銘柄で同時に流動性が低下する可能性があるからです。

投資家は自身の投資期間や目的に合わせて、適切な流動性を持つ銘柄を選びましょう。

短期的な資金需要がある場合は、大型株や上場投資信託(ETF)、比較的流動性の高い商品を選ぶのが賢明でしょう。

⑤ 物価が上昇し、お金の購買力が低下する「インフレリスク」

インフレは株式投資のリターンに影響を与えます。お金の価値が下がるため、実質的な投資リターンが減少するからです。

インフレ率が上がると、株価や配当が増えても、購買力は低下します。

つまり、数字は大きくなっても、買える量は減るためです。

インフレ時には企業の利益成長率とリスクフリー金利が上昇する傾向があります。

そのため、株価に大きな変化がない可能性が指摘されています。

では、どのように初心者投資家はリスク管理や投資戦略を立てればよいのでしょうか

。次の章からは、初心者投資家のリスク軽減戦略を詳しく見ていきましょう。

初心者投資家のためのリスク軽減戦略

株式投資を始める時、リスクの管理が欠かせません。

株式投資を始める時、リスクの管理が欠かせません。初めての方でも取り入れやすい、効果的な方法を3つご紹介します。

① 長期投資でのリスク軽減

時間の経過とともに、市場の短期的な変動の影響は小さくなります。これにより、企業の実質的な価値が株価にあらわれやすくなるでしょう。

複利効果で、長期的にリターンが増える可能性が高まります。

株式市場も長期的には上昇傾向にあります。

長期投資は効果的な戦略ですが、万能ではありません。

投資には常にリスクがともなう点を忘れないようにしましょう。

② 分散投資でのリスク軽減

分散投資とは、資金を複数の資産や銘柄に分散させる戦略を指します。この方法により、投資家は全体的なリスクを軽減できます。

一つの投資先が失敗しても、他の投資先でカバーできる可能性が高まります。

なぜなら、資産や銘柄は必ずしも同じ動きをしないからです。

例えば、自動車業界が不調でも、IT業界は好調かもしれません。

地理的な分散も大切でしょう。

日本経済が落ち込んでも、アメリカやヨーロッパ経済が補う可能性があります。

単に投資対象を増やすだけでは不十分です。

それよりも、相関の少ない資産や銘柄を選び、適切な比率で組み合わせてポートフォリオのバランスを維持するのが望ましいでしょう。

初心者の方は、少額から始めて徐々に投資の幅を広げていくのがおすすめです。

③ 定期的な情報収集によるリスク軽減

定期的な情報収集と分析は、企業の財務状況や市場の動きを把握するために必要でしょう。これにより、適切なタイミングで投資判断を下せるようになります。

定期的な情報収集によって、投資家は企業の業績動向をいち早く把握できます。

さらに、その企業が所属する業界の最新動向も理解できるでしょう。

このような知識があれば、投資リスクを事前に察知し、適切な対策を講じられます。

具体的には、以下の情報を定期的にチェックしましょう。

- 企業の財務諸表(売上高や利益の数字が書かれた報告書)

- 経営戦略(企業が今後どのような方針で事業を展開していくか)

- コーポレートガバナンスの状況(企業の経営体制や内部統制の仕組み)

企業の分析に加え、業界全体の傾向や競合他社の動向にも注意を払うべきです。

GDP成長率や為替レートといったマクロ経済指標の観察も欠かせません。

これらの多様な情報を総合的に分析すれば、より精度の高い投資判断ができるでしょう。

プロの投資家や成功している個人投資家の多くは、毎日コツコツと情報収集と分析を行っています。

例えば、3か月ごとに発表される決算情報を詳しく分析したり、経営者が行う説明会の内容に注目したりしています。

まとめ|リスクを理解して、株式投資を始めてみよう

株式投資には以下のリスクに注意しましょう。

- 価格変動リスク

- 企業業績リスク

- 為替リスク

- 流動性リスク

- インフレリスク

長期投資で短期変動の影響を抑え、分散投資でリスクを軽減しましょう。

定期的な情報収集と分析により、適切な投資判断が可能になります。

財務諸表、経営戦略、業界動向を注視し、マクロ経済指標も考慮しましょう。

初心者は少額から始め、徐々に投資範囲を拡大していくのをおすすめします。

リスクを把握し、適切な戦略を練れば、株式投資で成功する可能性が高くなります。

今日から投資計画を見直し、リスク管理を強化してみてください。